資本市場におけるブロックチェーン

資本市場におけるブロックチェーンの利点は何ですか?

大まかに言えば、ブロックチェーンベースのソリューションが明確なメリットを提供する資本市場の市場参加者には、次の4つのカテゴリがあります。

- 発行者

- ファンドマネージャー

- 投資家

- 規制当局

発行者向け

ブロックチェーンは、プログラム可能なデジタル資産と証券を通じて資本へのアクセスをより簡単に、より安く、より速くすることにより、発行者に大きなメリットをもたらします。新しい証券は数分で発行でき、対応する権利と義務はエンコードされて自動化されます。これにより、新しい問題の発行者とファシリテーターは、資金調達イベントの速度を上げることができます.

契約条件を資産にプログラムまたはエンコードする機能(たとえば、証券発行の場合)により、これまで以上に柔軟性とカスタマイズが可能になります。ブロックチェーンテクノロジーは、KYC / AMLプロセスを合理化し、投資家向けの単一のインターフェースでリアルタイムの更新と分析を提供し、透明性と効率を向上させます。.

デジタル資産の主な利点の1つは、各資産を細分化できることです。デジタル資産は、特定の市場でより大きな流動性と投資家の多様性の機会を生み出す、より手頃で譲渡可能な単位に分割することができます。さらに、資産または証券を発行するための障壁が大幅に低下し、既存の発行者が新しい市場または証券の形態から利益を得る一方で、小規模な発行者にとってより大きな機会が開かれます。最後に、資産のライフサイクル全体は、投資家のサービスから配当の場合のイベント処理まで自動化される可能性があります.

ファンドマネージャー向け

基本的に、ブロックチェーンは検証可能な台帳上の任意の資産のピアツーピア取引を可能にします。ファンドは、より不透明な市場でのデフォルトリスクまたはシステミックリスクを軽減する、より迅速で透明性の高い決済および清算の恩恵を受けます。より高速な処理は、ファンドとマネージャーが拘束された資本を少なくし、既存の資本をより効率的に利用して割り当てることができることを意味します。ファンドは、ファンドのサービス、会計、割り当て、および管理の簡素化など、運用効率の向上によるコストを削減します。ファンドの会計および管理、転送機関、さらには保管などのサービスに対して第三者に支払われる料金は、自動化されたファンドサービスを通じて削減または排除できます。.

間違いなく、資本配分のための新しい資産クラスを作成するブロックチェーンテクノロジーを使用して作成された多数の新しいタイプの金融商品および金融商品があります。金融商品は爆発的に増加しますが、これらの資産のほとんどは特定のプログラムされた基準を共有するため、新しい金融商品や金融商品の構造化が簡素化されます。デジタル資産を発行し、既存の資産を細分化する機能は、特に新しい投資家がデジタル資産のポートフォリオを所有するという考えに慣れているため、より広い投資家プールを作成します.

投資家向け

ブロックチェーンテクノロジーは、新しい資産や金融商品を発行する際の障壁を大幅に軽減します。新しい証券の発行コストが下がり、発行の速度が上がるにつれて、発行者は各投資家のオーダーメイドのニーズに合わせて新しい商品を調整できるようになります。カスタムデジタル商品を使用して、投資家のリターンへの欲求、期間、リスク選好をより正確に一致させる強化された機能は、投資家と発行者の関係に大きな影響を与え、資本を求める人と投資家の間に直接的な絆を生み出す可能性があります.

投資家は、潜在的なリターンを増やしながらリスクを軽減することを目指しています。リスクの主な要因の1つは、流動性の欠如です。これは、デジタル資産と金融商品のプログラム可能な性質によって対処され、取引コストを削減し、資産の潜在的な流動性を高め、より包括的なリスク管理を可能にします。資本市場全体での接続性と効率性の向上と相まって、投資家は流動性の向上と資本コストの削減を実感できます。さらに、透過的で分散型のブロックチェーン台帳により、資産の品質に関するより堅牢な洞察が可能になり、デューデリジェンスプロセスを強化できる可能性があります。.

規制当局向け

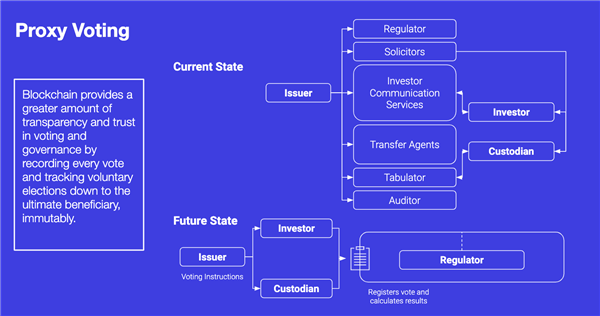

規制当局は、2008年の金融危機の場合のように、資本市場に関与しすぎたり、十分な速さで関与しなかったりすることでしばしば批判されます。政府機関や規制機関は、ブロックチェーンの分散型台帳の恩恵を受けることができます。この台帳は、1日中いつでも透過的で検証可能です。ブロックチェーンの不変の性質(トランザクションデータを変更できないことを意味します)により、規制当局は監査やコンプライアンスなどの機能を自動化できます.

複数の機関が同じブロックチェーンネットワークを使用して持ち株と資産ライフサイクルイベントを追跡しているため、規制当局は、各企業のシステム環境の特異性や特注のトランザクション表現を学習するのではなく、分析とリスク予測により多くの時間を費やすことができます。さまざまな労力と時間のかかるプロセス間の摩擦を軽減する機能により、法的および規制プロセスが合理化されます。ブロックチェーンの台帳によって可能になるデータと開示の品質の向上により、オーバーヘッドコストが削減され、特定の種類のシステミックリスクが防止される可能性があります.

資本市場におけるブロックチェーンのユースケースは何ですか?

発行

発行とは、資本を調達するために投資家に有価証券またはその他の投資資産を提供するプロセスを指します。ブロックチェーンは、トークンの形で市場に投入された、既存の従来の証券とまったく新しいデジタル資産の両方のデジタル表現の作成を可能にします.

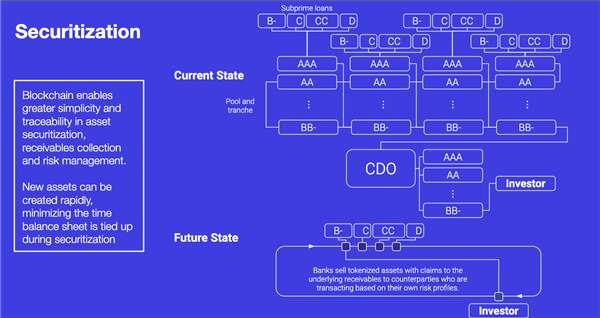

金融商品と証券の証券化は、ブロックチェーン発行プラットフォームの使用により、よりカスタマイズされ、合理化されます。発行は、設立時の株式のデジタル化や運用資産のデジタル化など、資産のライフサイクル全体で改善できます。従来の証券担保資産をデジタル化して、追加のプログラム可能な機能を改善し、個々の証券を表すトークンを作成できます。.

ブロックチェーンは、より効率的に資本を調達し、株式とガバナンスの権利のより良い分配を生み出す分散型クラウドファンディングなどの新しいビジネスモデルを可能にします。証券化ライフサイクル全体にわたるブロックチェーンのもう1つの利点は、単一の分散型台帳に便利に配置される透明性の向上とキャップテーブル管理の容易さです。.

販売と取引

販売と取引は、投資銀行業務の主な機能の1つです。有価証券やその他の金融商品の売買を指します。ブロックチェーンにより、デジタル証券は、二国間交渉、集中型取引所、分散型取引所、マッチングアルゴリズム、オークションなどのさまざまなメカニズムを通じてシームレスに市場に投入されます。.

ブロックチェーンは、投資家の要求に合わせて作成された新しいオーダーメイドのデジタル機器を含む、さまざまな新しい可能性を生み出します。これらの新しい資産は、さまざまな種類のビジネス機能をシームレスに実行するようにプログラムできるデジタルセキュリティ発行の瞬時のカスタマイズ可能な性質によって可能になります。たとえば、デジタルおよび自動化された請求書またはその他の短期的な義務は、ブロックチェーンネットワークとデジタルトークンまたは資産を使用して有効にすることができます.

担保管理

現在の担保管理プロセスは、市場の状況に対応する能力が限られている証券の手作業による調整と物理的な配送のために、時間がかかり、非効率的です。情報も非常にサイロ化されているため、デポ間、エンティティ間での担保保有の全体像を把握することは困難です。このサイロ化された構造は、担保預金全体で最適化する、またはエンティティと地域全体の純残高を最適化するエンティティの能力をさらに制限します.

ブロックチェーンは、担保の保有を単一の最適化されたレジストリにデジタル化することにより、より効率的な担保管理を可能にします。さらに、スマートコントラクトは、証拠金請求を自動的に発行し、二国間または仲介関係ごとに所定のルールを呼び出すことにより、担保管理の精度を高めることができます。担保トークンまたは資産の作成とデジタル化は、新しい市場と可能性を促進します。たとえば、ブロックチェーン上でデジタル表示された販促素材を使用して、リアルタイムで再展開および決済できるため、評価とコールの間の遅延がなくなります。.

取引所

取引所は、市場サービス(株式、債券、デリバティブなどの取引と管理)、企業サービス(IPO、OTCアップグレード、投資家向け広報活動)、ライセンス(データまたはインデックスライセンス)など、無数のタスクを担当することがよくあります。.

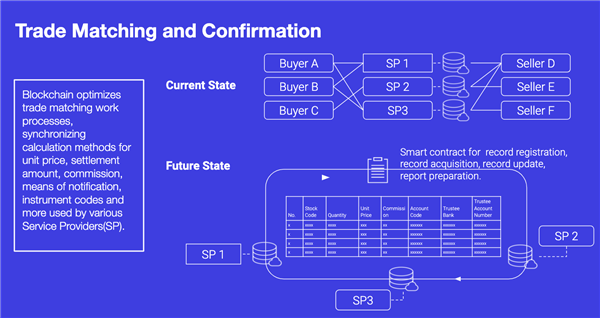

ブロックチェーンは、多くの機能にわたって取引所の事業運営を改善する可能性を秘めています。取引手数料の削減と決済および清算の迅速化により、間接費が削減され、既存のプロセスが強化される可能性があります。ブロックチェーンネットワークによって有効化された共有の分散型台帳は、KYCおよびAMLコンプライアンスを強化するだけでなく、取引の照合または確認を提供します。ブロックチェーンの透過的な台帳は、データ検証、アクセス権で交換を支援し、最良の場合、取引活動のためのより堅牢な警告システムを提供します.

資産のデジタル化により、資産サービス機能(ジオフェンシング、ホワイトリスト、タイムロックなど)が強化されたデリバティブ向けの新しい金融商品や商品が可能になります。さらに、ブロックチェーンと新しいデジタル資産および証券の組み合わせは、特定の資産の流動性を高める新しい一次または二次市場の可能性を開きます.

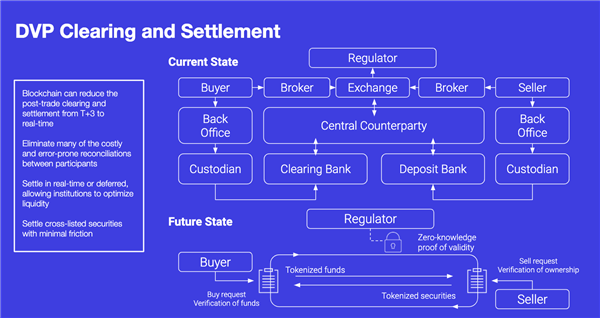

清算と決済

清算は、口座を更新し、お金と有価証券の送金を整理するプロセスです。決済とは、資産と金融商品の実際の交換です。スマートコントラクトは、オフチェーンの現金支払い、暗号通貨、または安定したコインを介した転送に支払いを一致させるようにプログラムできます。決済については、アトミック決済、据え置き決済、繰延ネット決済など、市場のリスク許容度と流動性ニーズを考慮したさまざまなモデルに適合させることができます。.

Stablecoins

ブロックチェーンを使用すると、任意のエンティティが、必要な資産に裏打ちされたデジタル通貨を作成できます。 1ドルなどの一定の単位値を維持するように設計されたデジタル通貨は、安定したコインと呼ばれます。 JPモルガンやフェイスブックを含む複数の機関がすでに独自のデジタル通貨の開発を開始しています。 Stablecoinsは、単一の親会社内の複数のLEI間での調整とリソース管理のために内部的に使用できます。金融機関は、独自の内部デジタル通貨を発行したり、同じステーブルコインを利用するコンソーシアムに参加したりすることで、ビジネスにどのようなメリットがあるかを理解し始めたばかりです。.

取引後のサービスとインフラストラクチャ

取引後のサービスは、取引が完了した後に開始されます。しかし、今日の取引後の決済プロセスは、取引の瞬間的な性質と変動する価格と市場のためにリスクに直面しています。グローバルな取引後処理には、参照データ、調整、取引費用管理、クライアントのライフサイクル管理、企業行動、税金、規制報告など、年間170億ドルから240億ドルの範囲のコストが発生します。ブロックチェーンはこれらのプロセスを自動化および合理化し、セキュリティと効率を高め、コストと決済時間を削減します.

資産サービス

これは、資産が個別のサービスセットを必要とする場合を指しますが、資産管理は投資銀行やその他の金融機関による金銭と証券の管理です。ブロックチェーンは、クーポン、配当、権利の行使、満期、価格設定、サービスの合理化、管理プロセスなどのデジタルセキュリティライフサイクルイベントの自動化を可能にします.

投資信託の管理

投資信託の管理は、ファンド管理、エンティティ登録、トランザクション管理、レポートなどのさまざまなプロセスで構成されています.

ファンド管理は現在、エラーが発生しやすいファンドデータやその他の管理タスクの手動処理に依存しています。ブロックチェーンは、主要な利害関係者間のファンド参照データをほぼリアルタイムで自動化および保護することにより、ファンド管理プロセスを強化します。これにより、ファンドデータやその他の参照情報の透明性とセキュリティが大幅に向上します。.

エンティティの登録にはコストがかかる可能性があり、集中的なKYC / AMLコンプライアンス手順が必要です。本質的に、ブロックチェーンは、レコードを自動的に保存、検証、維持、および配布できるエンティティに統合された共通の台帳を提供します。さらに、ファンドユニットの所有権登録、投資家とファンドの現金残高の維持、現金配分など、ファンド運用のより多くのプロセスを合理化できます。.

デジタル資産と証券によって可能になった新しい市場は、ファンドに新製品とデジタル金融商品を作成することによって製品提供を差別化する機会を提供します。ファンドのコンプライアンス情報は、必要に応じて規制当局や他のネットワーク参加者と共有することができます。規制当局と監査人は、既存のすべての情報を検証し、既存のファンドのデータと情報の有効性を信頼することができます。.

親権

保管とは、盗難や紛失のリスクを最小限に抑えるために保管するための証券の保護または保有を指します。分散型アーキテクチャや暗号化された安全なコードなど、ブロックチェーンテクノロジーの高度なセキュリティ属性により、資産が非常に安全に保たれます。.

トランスファーエージェントの交換

転送エージェントは、発行者の登録株主の所有権の記録(連絡先情報を含む)を維持する責任があります。譲渡代理人は、譲渡、発行、発行者の株式の消却を管理し、登録株主を定期的に支援します.

スマートコントラクトとデジタル化によって可能になるブロックチェーンネットワークは、資産の出所のチェーンとコード化された資産ライフサイクル支払い指示を維持することにより、デジタル転送エージェントとして機能できます。これにより、投資家への支払い、投資家の承認の要求、および外部のエージェントタスクなしでの資料のレビューが可能になります。投資家によって開始された純サブスクリプションや清算/償還の記録など、より優れたロジックをデジタル転送エージェントに実装できます。さらに、デジタルエージェントはスマートコントラクトを利用して株式クラスを識別し、配当などの収益を自動的に分配します。ファンド、投資家、その他の重要な利害関係者の資産サービスを強化するために、ブロックチェーンテクノロジーによって実現されるデジタル転送エージェントに他の膨大な量のタスクをエンコードできます.

資本市場向けのブロックチェーンソリューション

ConsenSys製品スイートは、金融機関がデジタルアセットを採用し、資本市場におけるブロックチェーンテクノロジーの変革の可能性を活用するのに役立ちます.

ソリューションを探索する

専門家にご相談ください

当社のグローバルソリューションチームは、企業、政府、非営利団体、新興企業がパブリックおよびプライベートのブロックチェーンソリューションを構築、テスト、および展開するのを支援します.

ベンダーがサポートするEthereumクライアントを使用して、ブロックチェーンプラットフォームを大規模に安全に実行します.

PegaSysを始めましょうアプリケーション![]() アプリケーション

アプリケーション

エンドツーエンドのブロックチェーンオペレーティングシステムでビジネスプロセスを最適化し、デジタル資産を作成します.

CodefiSecurityを始めましょう![]() セキュリティ

セキュリティ

業界をリードするセキュリティサービスでスマートコントラクトのセキュリティを強化し、コストのかかるエラーを回避します.

ディリジェンスを始めましょう