Blockchain no mercado de capitais

Quais são os benefícios do Blockchain no mercado de capitais?

Em termos gerais, existem quatro categorias de participantes do mercado de capitais para os quais as soluções baseadas em blockchain oferecem benefícios claros:

- Emissores

- Gestores de fundos

- Investidores

- Reguladores

Para emissores

O Blockchain oferece benefícios significativos para os emissores, permitindo um acesso mais fácil, barato e rápido ao capital por meio de ativos digitais programáveis e títulos. Os novos títulos podem ser emitidos em minutos, com os respetivos direitos e obrigações codificados e automatizados. Isso permite que os emissores e facilitadores de novas emissões aumentem a velocidade dos eventos de financiamento.

A capacidade de programar ou codificar termos e condições em ativos (no caso de emissão de títulos, por exemplo) oferece maior flexibilidade e personalização do que nunca. A tecnologia Blockchain pode agilizar os processos KYC / AML e fornecer atualizações e análises em tempo real com uma única interface para investidores, aumentando a transparência e a eficiência.

Uma das principais vantagens dos ativos digitais é a capacidade de fracionar cada ativo. Os ativos digitais podem ser divididos em unidades mais acessíveis e transferíveis que criam uma oportunidade para maior liquidez e diversidade de investidores em determinados mercados. Além disso, as barreiras para a emissão de um ativo ou título são significativamente reduzidas, abrindo maiores oportunidades para emissores menores, enquanto os emissores existentes se beneficiam de novos mercados ou formas de títulos. Por último, todo o ciclo de vida de um ativo tem o potencial de ser automatizado, desde o atendimento ao investidor até o tratamento de eventos no caso de dividendos.

Para gestores de fundos

Fundamentalmente, o blockchain permite a negociação ponto a ponto de qualquer ativo em um livro-razão verificável. Os fundos se beneficiam de uma liquidação e compensação mais rápida e transparente, o que reduz o risco de inadimplência ou o risco sistêmico em mercados mais opacos. Processamento mais rápido significa que fundos e gestores têm menos capital vinculado e são capazes de utilizar e alocar com mais eficiência seu capital existente. Os fundos reduzirão os custos do aumento da eficiência operacional, como a simplificação do serviço, contabilidade, alocações e administração de fundos. As taxas pagas a terceiros por serviços como contabilidade e administração de fundos, agência de transferência e até mesmo custódia podem ser reduzidas ou eliminadas por meio de serviços automatizados de fundos.

Sem dúvida, haverá vários novos tipos de produtos e instrumentos financeiros criados com a tecnologia blockchain que criarão novas classes de ativos para alocação de capital. Embora ocorra uma explosão de produtos financeiros, a maioria desses ativos compartilhará padrões programados específicos, simplificando a estruturação de novos produtos ou instrumentos financeiros. A capacidade de emitir ativos digitais e fracionar os ativos existentes criará um pool de investidores mais amplo, especialmente porque os investidores mais novos estão mais confortáveis com a ideia de possuir um portfólio de ativos digitais.

Para investidores

A tecnologia Blockchain reduz significativamente a barreira para a emissão de novos ativos ou produtos financeiros. À medida que o custo de emissão de novos títulos diminui e a velocidade de emissão aumenta, os emissores poderão adaptar novos instrumentos às necessidades específicas de cada investidor. A capacidade aprimorada de corresponder mais exatamente ao desejo do investidor por retorno, horizonte de tempo e apetite por risco com instrumentos digitais personalizados pode impactar profundamente o relacionamento entre o investidor e o emissor, criando um vínculo direto entre os que buscam capital e os investidores.

Os investidores buscam mitigar o risco e, ao mesmo tempo, aumentar seus retornos potenciais. Um dos principais fatores de risco é a falta de liquidez. Isso é resolvido pela natureza programável dos ativos digitais e instrumentos financeiros, que permite menores custos de transação, aumentando a liquidez potencial de um ativo e permitindo uma gestão de risco mais abrangente. Combinado com o aumento da conectividade e da eficiência nos mercados de capitais, os investidores verão maior liquidez e menor custo de capital. Além disso, o livro razão de blockchain transparente e distribuído permitirá insights mais robustos sobre a qualidade dos ativos com o potencial de aprimorar o processo de devida diligência.

Para reguladores

Os reguladores são frequentemente criticados por se envolverem demais nos mercados de capitais ou por não se envolverem com rapidez suficiente, como no caso da crise financeira de 2008. Agências governamentais e organizações regulatórias podem se beneficiar de um livro razão distribuído de blockchain, que é transparente e verificável em todos os momentos do dia. A natureza imutável do blockchain – o que significa que os dados da transação não podem ser alterados – permite que os reguladores automatizem funções como auditoria e conformidade.

Como várias instituições usam a mesma rede de blockchain para rastrear seus acervos e eventos de ciclo de vida de ativos, os reguladores serão capazes de dedicar mais tempo à análise e previsão de risco, em vez de aprender as idiossincrasias do ambiente de sistema de cada empresa e representações de transações sob medida. A capacidade de reduzir o atrito em vários processos demorados e de mão de obra simplificará o processo legal e regulatório. A qualidade aprimorada de dados e divulgações possibilitada pelo livro razão do blockchain reduzirá os custos indiretos e potencialmente evitará tipos específicos de risco sistêmico.

Quais são os casos de uso de blockchain no mercado de capitais?

Emissão

Emissão refere-se ao processo de oferta de valores mobiliários ou outros ativos de investimento aos investidores, a fim de levantar capital. O Blockchain permite a criação de representações digitais de títulos convencionais existentes e de ativos digitais totalmente novos, trazidos ao mercado na forma de tokens.

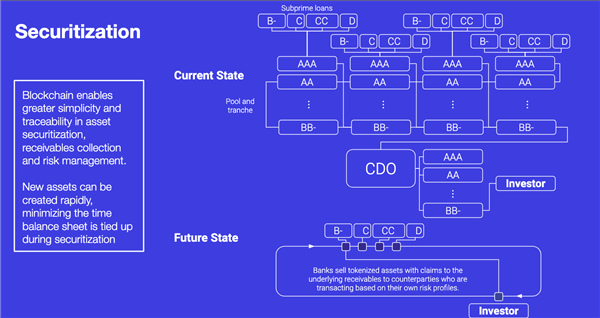

A securitização de instrumentos financeiros e valores mobiliários se tornará mais personalizada e simplificada por meio do uso de plataformas de emissão de blockchain. A emissão pode ser melhorada em todo o ciclo de vida dos ativos, incluindo a digitalização do patrimônio líquido na incorporação ou para os vários ativos sob gestão. Ativos convencionais lastreados em títulos podem ser digitalizados para criar tokens que representam títulos individuais com a melhoria da funcionalidade programável adicional.

O Blockchain permite novos modelos de negócios, como o crowdfunding descentralizado, que aumenta o capital de forma mais eficiente e cria uma melhor distribuição de patrimônio e direitos de governança. Outro benefício do blockchain em todo o ciclo de vida da securitização é a maior transparência e facilidade de gerenciamento da tabela de limites, que está convenientemente localizada em um único livro razão distribuído.

Vendas e negociação

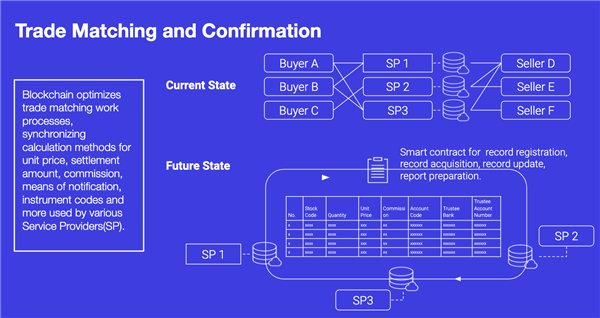

Vendas e negociação estão entre as principais funções do banco de investimento. Refere-se à compra e venda de títulos e outros instrumentos financeiros. O Blockchain permite que os títulos digitais sejam levados ao mercado de forma contínua por meio de uma variedade de mecanismos, incluindo negociações bilaterais, trocas centralizadas, trocas descentralizadas, algoritmos de correspondência e leilões.

O Blockchain dá origem a várias novas possibilidades, incluindo instrumentos digitais novos e personalizados, criados para atender às demandas dos investidores. Esses novos ativos são possibilitados pela natureza instantânea e personalizável da emissão de segurança digital, que pode ser programada para desempenhar perfeitamente diferentes tipos de funções de negócios. Por exemplo, faturas digitais e automatizadas ou outras obrigações de curto prazo podem ser ativadas por meio do uso de uma rede blockchain e token ou ativo digital.

Gestão colateral

Os processos atuais de gestão de garantias são lentos e ineficientes devido às reconciliações manuais e à entrega física de títulos, que fornecem capacidade limitada de resposta às condições do mercado. As informações também são incrivelmente isoladas, dificultando a obtenção de uma imagem unificada das participações colaterais entre depósitos e entidades. Esta estrutura em silos limita ainda mais a capacidade de uma entidade de otimizar os depósitos colaterais ou os saldos líquidos entre as entidades e geografias.

O Blockchain permite um gerenciamento de garantias mais eficiente por meio da digitalização das participações em um único registro otimizado. Além disso, os contratos inteligentes podem permitir a precisão da gestão de garantias, emitindo chamadas de margem automaticamente e invocando regras predeterminadas para cada relacionamento bilateral ou intermediário. A criação e digitalização de tokens ou ativos colaterais facilitam novos mercados e possibilidades. Por exemplo, colaterais representados digitalmente no blockchain podem ser usados para reimplantar e liquidar em tempo real, eliminando atrasos entre a avaliação e a chamada.

Intercâmbios

As bolsas são frequentemente responsáveis por uma miríade de tarefas, incluindo serviços de mercado (negociação e gestão de ações, renda fixa, derivativos, etc.), serviços corporativos (IPO, atualizações de OTC, relações com investidores) e licenciamento (dados ou licenciamento de índice).

O Blockchain tem o potencial de melhorar as operações comerciais de bolsas em várias de suas funções. Taxas de negociação reduzidas, juntamente com liquidação e compensação mais rápidas, têm o potencial de diminuir os custos indiretos e aprimorar os processos existentes. Um livro razão compartilhado e distribuído habilitado por uma rede blockchain pode melhorar a conformidade com KYC e AML, bem como fornecer correspondência ou confirmação comercial. O livro razão transparente do blockchain pode ajudar as trocas com verificação de dados, direitos de acesso e, na melhor das hipóteses, fornecer sistemas de aviso mais robustos para atividades de negociação.

A digitalização de ativos permite novos produtos e instrumentos financeiros para derivativos com recursos aprimorados de manutenção de ativos (geo-fencing, listas de permissões, bloqueios de tempo, etc.). Além disso, a combinação de blockchain e novos ativos e títulos digitais abre o potencial para novos mercados primários ou secundários, aumentando a liquidez de certos ativos.

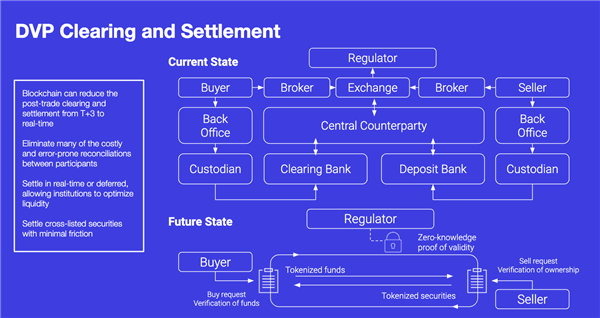

Compensação e liquidação

Compensação é o processo de atualização de contas e organização da transferência de dinheiro e títulos. A liquidação é a troca real de ativos e instrumentos financeiros. Os contratos inteligentes podem ser programados para combinar pagamentos com transferências por meio de pagamentos em dinheiro fora da rede, criptomoedas ou stablecoins. Para liquidação, eles podem combinar uma variedade de modelos que levam em consideração a tolerância ao risco e as necessidades de liquidez do mercado, que incluem liquidação atômica, liquidação diferida e liquidação líquida diferida.

Stablecoins

O Blockchain permite que qualquer entidade crie uma moeda digital apoiada por qualquer ativo que desejar. As moedas digitais projetadas para permanecer em um valor unitário constante, como um dólar, são chamadas de stablecoins. Várias instituições, incluindo JP Morgan e Facebook, já começaram a desenvolver suas próprias moedas digitais. Os Stablecoins podem ser usados internamente para reconciliação e gerenciamento de recursos em vários LEIs dentro de uma única empresa controladora. As instituições apenas começaram a perceber como a emissão de sua própria moeda digital interna ou a adesão a um consórcio que utiliza a mesma moeda estável pode beneficiar seus negócios.

Serviços e infraestrutura pós-negociação

Os serviços pós-negociação entram em ação após a conclusão de uma negociação. Os processos de liquidação pós-negociação de hoje, no entanto, enfrentam riscos devido à natureza instantânea das transações e aos preços e mercados flutuantes. O processamento pós-negociação global incorre em custos que variam de $ 17 bilhões a $ 24 bilhões por ano, incluindo dados de referência, reconciliações, gerenciamento de despesas comerciais, gerenciamento do ciclo de vida do cliente, ações corporativas, impostos e relatórios regulatórios. Blockchain automatiza e agiliza esses processos, aumentando a segurança e eficiência e reduzindo custos e tempos de liquidação.

Manutenção de ativos

Isso se refere a quando um ativo requer um conjunto distinto de serviços, enquanto a gestão de ativos é a administração de dinheiro e títulos por bancos de investimento e outras instituições financeiras. Blockchain permite a automação de eventos de ciclo de vida de segurança digital, incluindo cupons, dividendos, exercício de direitos, maturidade e preços, agilizando serviço e processos de gerenciamento.

Administração de fundos mútuos

A administração de fundos mútuos é composta por vários processos, incluindo gestão de fundos, registro de entidades, gestão de transações e relatórios.

A gestão de fundos atualmente depende do processamento manual de dados de fundos e outras tarefas administrativas que são propensas a erros. O Blockchain aprimora o processo de gerenciamento de fundos automatizando e protegendo dados de referência de fundos entre as principais partes interessadas quase em tempo real. Isso aumenta muito a transparência e a segurança dos dados do fundo e de qualquer outra informação de referência.

O registro de entidades pode ser caro e requer procedimentos intensivos de conformidade KYC / AML. Por natureza, um blockchain fornece um livro-razão comum unificado para a entidade onde os registros podem ser armazenados, verificados, mantidos e distribuídos automaticamente. Além disso, mais processos na operação do fundo podem ser simplificados, como o registro da propriedade da unidade do fundo, manutenção dos saldos de caixa do investidor e do fundo, alocação de caixa e muito mais.

Novos mercados habilitados por ativos e títulos digitais fornecem aos fundos uma oportunidade de diferenciar suas ofertas de produtos, criando novos produtos e instrumentos financeiros digitais. As informações de conformidade de fundos podem ser compartilhadas com reguladores ou outros participantes da rede conforme a necessidade. Os reguladores e auditores seriam capazes de verificar todas as informações existentes e confiar na validade dos dados e informações do fundo existente.

Custódia

Custódia refere-se à guarda ou detenção de valores mobiliários para guarda, a fim de minimizar o risco de roubo ou perda. Os atributos de segurança avançados da tecnologia blockchain, incluindo sua arquitetura descentralizada e seu código criptograficamente seguro, garantem que os ativos sejam mantidos extremamente seguros.

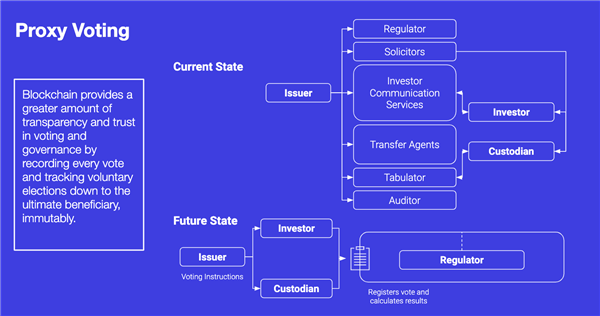

Substituição de agente de transferência

Os agentes de transferência são responsáveis por manter o registro de propriedade, incluindo informações de contato, dos acionistas registrados de um emissor. Os agentes de transferência gerenciam as transferências, a emissão, o cancelamento das ações de um emissor e auxiliam regularmente os acionistas registrados.

Habilitada por contratos inteligentes e digitalização, uma rede blockchain pode atuar como um agente de transferência digital, mantendo uma cadeia de proveniência para ativos e instruções de pagamento do ciclo de vida de ativos codificados. Isso permitiria que os investidores recebessem, solicitassem a aprovação do investidor e revisassem os materiais sem tarefas estranhas de agente. Uma lógica maior poderia ser implementada em um agente de transferência digital, como registrar as assinaturas líquidas e as liquidações / resgates iniciados pelos investidores. Além disso, um agente digital utiliza contratos inteligentes para identificar a classe de ações e distribuir automaticamente o produto, como dividendos. Uma vasta quantidade de outras tarefas pode ser codificada em um agente de transferência digital habilitado pela tecnologia blockchain para aprimorar o serviço de ativos para fundos, investidores e outras partes interessadas importantes.

Soluções Blockchain para Mercado de Capitais

O pacote de produtos ConsenSys ajuda as instituições financeiras a adotar ativos digitais e capitalizar o potencial transformador da tecnologia blockchain nos mercados de capitais.

Explore nossas soluções

Consulte nossos especialistas

Nossa equipe de soluções globais ajuda empresas, governos, organizações sem fins lucrativos e startups a criar, testar e implantar soluções de blockchain públicas e privadas.

Entre em contato conosco A infraestrutura

A infraestrutura A infraestrutura

A infraestrutura

Execute uma plataforma de blockchain com segurança em escala com nosso cliente Ethereum com suporte do fornecedor.

Comece a usar o PegaSysFormulários![]() Formulários

Formulários

Otimize os processos de negócios e crie ativos digitais em nosso sistema operacional blockchain de ponta a ponta.

Comece com CodefiSecurity![]() Segurança

Segurança

Aumente a segurança do contrato inteligente e evite erros caros com nosso serviço de segurança líder do setor.

Comece com Diligence